盡管外界常說商業地產“降溫”,但2025年的大多倫多工業投資市場卻給出了完全不同的答案——今年正走向史上第三強年份,僅次於異常火熱的 2021–2022 峰值周期。

交易額強勢回升:2025年預計接近 20 億美元

數據顯示,截至目前 GTA 已完成 17.4 億美元工業投資交易,不僅超過 2024 全年(15.4 億美元),還大幅高於疫情前 2017–2018 年的平均水平。若下半年維持相同節奏,全年成交將逼近 20 億美元。

市場雖然沒有出現過去的大規模掃貨潮,但投資者明顯更謹慎、更聚焦 穩定現金流 資產,使整體交易更穩、更健康。

Class A 供應變多了,機構投資者回來了

過去多年,GTA 一直缺乏高質量 Class A 工業資產。通常這些現代化物業隻占交易量的三分之一左右,而從 2024 年開始,這類產品的市場占比提升到 接近一半,給機構資金帶來了更多可選擇空間。

2025 年機構投資者強勢回歸,他們預計將占所有成交的 45%(2024 年不到 20%)。背後原因包括:

• 市場上更多 Class A 產品符合其嚴格的持倉標準

• 其他資產類別(如辦公物業)估值調整後,機構投資組合重新平衡

• 贖回壓力降低,使機構有更多資本重新布局房地產

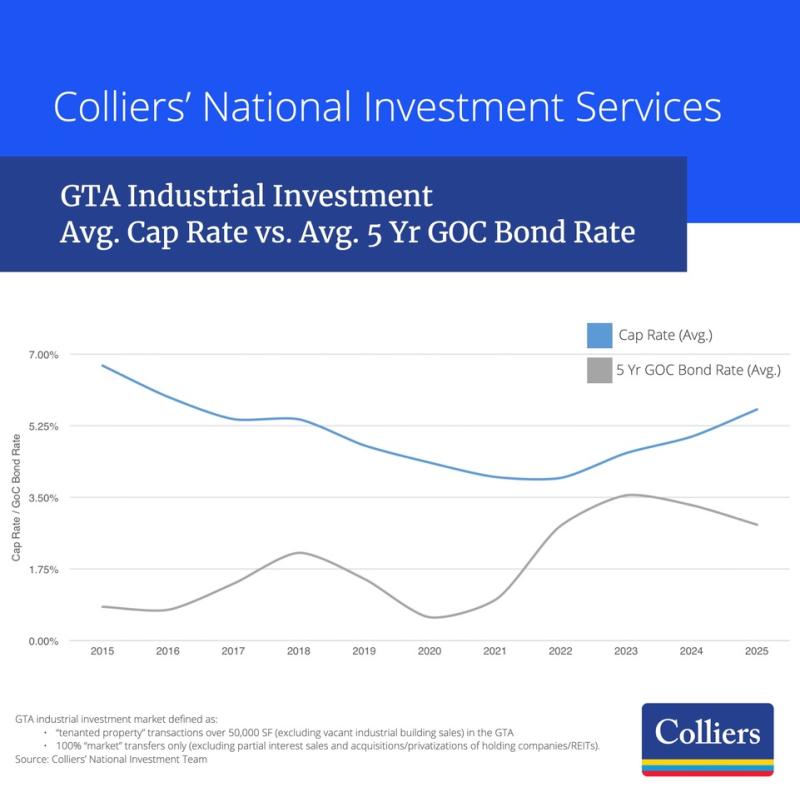

Cap Rate 上升,但價格依舊接近曆史高點

盡管資本化率連續第三年上升,但平均成交價依然堅挺——

2025 年平均成交價 275 美元 / 平方英尺,僅比 2023 年峰值低 7%。

做個對比:

2019 年平均價為 148 美元/平方英尺,六年間漲幅達到 185%(年化 10%)。

這說明 GTA 工業地產依舊是全球機構最青睞的長期資產之一。

租金降溫,現金流型資產更吃香

2025 年租金漲勢趨緩,Q3 工業平均租金 16.84 元/平方英尺,比 2023 年高點回落約 4%。

這使得市場明顯偏好:

長租期、穩定現金流

可對衝短期租金不確定性

無需立刻重新招租的物業

而租約較短、面臨重新定價風險的物業,則被投資者更嚴格地審查。

租金預測風險大:五年後的市場,其實誰也說不準

報告特別指出一個常被忽略的問題:過度分析未來 5–10 年租金,風險反而更大。

因此,長期模型最關鍵的不是“未來租金估算”,而是兩個問題:

1. 現在買合理嗎?

當前租金、現金流、每平方英尺價格、是否低於重建成本等。

2. 長期看依然成立嗎?

地段、行業趨勢、供應缺口、建築品質、可替代性。

2026 新供應急劇放緩,可能為長期投資者創造窗口

由於開發商面對融資成本、施工成本與租金預期的多重壓力,GTA 工業新建項目將在 2026 年後逐步見底。

這意味著:

• 未來兩到三年工業租金可能重新走強

• 稀缺的 Class A 資產將更受追捧

• 現階段的價格與利率環境,反而具備布局優勢

來源:

https://renx.ca/the-resilience-of-the-gta-industrial-investment-market-cash-flow-is-now-king